USD/JPY: Zölle könnten Japan besonders treffen

Die amerikanischen Autozölle könnten erhebliche Auswirkungen auf Japans Exportwirtschaft haben, während der Yen schwächelt und Zinsanhebungen verzögert werden.

- Japanische Autoindustrie besonders anfällig

- Notenbank verzögert Zinsschritte trotz Inflation

- USD/JPY überschreitet 150er-Marke

- Devisentrader: kurzfristig long, langfristig short

USD/JPY: Zölle könnten Japan besonders treffen

von Sven Weisenhaus

Die neuen Autozölle von US-Präsident Donald Trump sind weiterhin das beherrschende Thema an den Börsen. Und sie halten auch die US-Notenbank (Fed) in Atem. So meldete sich zum Beispiel vorgestern Tom Barkin zu Wort, der Präsident der Richmond-Fed. Er geht interessanterweise nicht von einer Mehrbelastung für amerikanische Verbraucher aus. Allerdings stünden Unternehmen vor schwierigen Entscheidungen über die Preisgestaltung und die Gewinnspannen sowie die Kosten in ihren Prozessen. Dies könnte Auswirkungen auf den Arbeitsmarkt haben, wenn Unternehmen versuchen, Preiserhöhungen durch den Abbau von Arbeitskräften zu begrenzen, so Barkin.

Branchenexperten rechnen allerdings damit, dass die Autozölle sehr wohl zu höheren Preisen führen werden, neben einer geringeren Auswahl an Fahrzeugmodellen und einer reduzierten Ausstattung. Und S&P Global Mobility schätzt, dass die jährlichen Fahrzeugverkaufe in den USA von 16 Millionen im Jahr 2024 auf 14,5 bis 15 Millionen in den kommenden Jahren sinken werden. Das dürfte zu einem Abbau von Arbeitsplätzen führen, was sich mit der Einschätzung von Barkin deckt.

Japan dürfte besonders betroffen sein

Dabei gibt es manche Länder, die von neuen US-Zöllen wenig betroffen sind, und andere, deren Wirtschaft größere Probleme bekommen könnte. Nach Ansicht von Analysten könnten bereits die neuen Autozölle der USA vor allem der japanischen Wirtschaft einen schweren Schlag versetzen. Denn das Land ist von Autoexporten in die Vereinigten Staaten stark abhängig. Schließlich machten laut Angaben des japanischen Finanzministeriums Automobile im vergangenen Jahr 28,3 % der japanischen Gesamtexporte in die USA aus, der höchste Anteil unter allen Waren.

Inflationsziel nicht in ausreichendem Maße erreicht?

Womöglich war es daher nur ein Vorwand, Zinserhöhungen hinauszuzögern, als der Gouverneur der Bank of Japan (BoJ), Kazuo Ueda, am Mittwoch erklärte, dass die japanische Zentralbank ihr Inflationsziel noch nicht in ausreichendem Maße erreicht habe. Denn diese Aussage passt eigentlich nicht zu den aktuellen Daten.

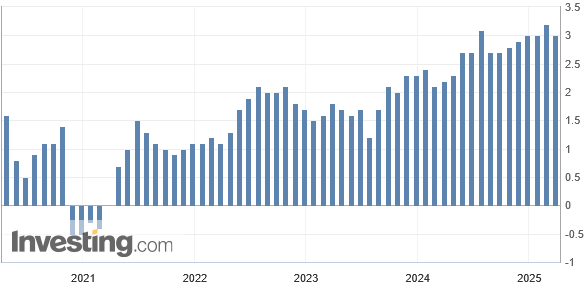

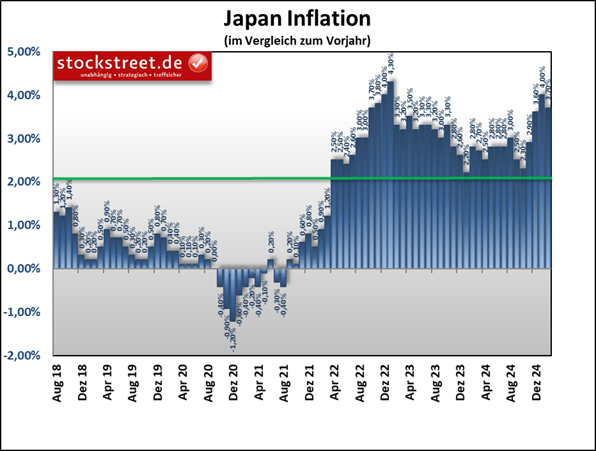

Schließlich wurde am selben Tag gemeldet, dass die Inflation in Japan im Dienstleistungssektor im Februar wieder bei 3 % (zum Vorjahr) lag. Das war zwar etwas weniger als im Januar mit 3,2 %, doch erst in den beiden Vormonaten wurde die 3 %-Marke erreicht. Und auf diesem relativ hohen Niveau scheint sich der Wert einzupendeln.

Die Inflation im Dienstleistungsbereich wird von der BoJ genau beobachtet, weil auch sie Hinweise darauf liefern kann, ob die aktuellen Aussichten auf anhaltende Lohnzuwächse die Unternehmen zu weiteren Preiserhöhungen veranlassen.

Nach der letzten Zinsanhebung der japanischen Notenbank auf aktuell 0,5 % sagte Ueda, die Zentralbank werde die Zinsen weiter anheben, wenn die Aussichten auf höhere Löhne zu einem breiteren Preisanstieg führen, nicht nur bei Waren, sondern auch bei Dienstleistungen. Und die Notenbank hatte den Leitzins angehoben, weil sie laut eigenen Angaben der Ansicht war, dass Japan an der Schwelle zum nachhaltigen Erreichen seines Inflationsziels von 2 % steht. Das wurde durch solide Lohnzuwächse unterstützt. Entsprechende Aussagen finden sich auch im gestern veröffentlichten Protokoll zur letzten Notenbanksitzung.

Ich erinnere in diesem Zusammenhang daran, dass die Gesamtinflation in Japan im Februar sogar bei +3,7 % zum Vorjahr lag (nach einem Anstieg um +4,0 % im Januar, siehe „USD/JPY: Devisenmarkt reagiert kaum auf Inflationsdaten“).

Viele Analysten erwarteten zuletzt, dass die nächste Zinserhöhung der BoJ im 3. Quartal, höchstwahrscheinlich im Juli stattfinden wird. Wenn nun aber die Wirtschaft durch sinkende Automobilexporte belastet wird, könnte dies den Lohn- und den Inflationsanstieg bremsen. Und dann hätte die BoJ einen „tatsächlichen“ Grund, mit weiteren Zinsanhebungen zu warten.

Im Protokoll ist dazu konkret unter anderem zu lesen, es sei vorerst angebracht, die Politik der neuen US-Regierung und ihre Auswirkungen auf die Weltwirtschaft sowie die internationalen Finanz- und Kapitalmärkte aufmerksam zu beobachten. Und es lägen noch nicht genügend Daten vor, um die Auswirkungen der Leitzinsänderungen bis Januar festzustellen. Bei der nächsten Sitzung müsse die Bank daher zunächst die Inflationserwartungen, die Risiken von Preisschwankungen und die Fortschritte bei den Lohnerhöhungen sorgfältig prüfen, bevor sie eine Entscheidung über die Geldpolitik trifft. Mit anderen Worten: Eine Zinsentscheidung auf der anstehenden Sitzung ist nahezu ausgeschlossen.

Yen schwächelt

Eine Zinspause würde dazu führen, dass sich die Zinsdifferenz zwischen Yen und Dollar nicht weiter zugunsten der japanischen Währung entwickelt. Stattdessen würde eine wirtschaftliche Schwäche Japans den Yen belasten.

Und so erklärt es sich auch, dass der USD/JPY seit letzter Woche die psychologisch wichtige 150er Marke überwinden und seine Kurserholung bis zum 38,20%-Fibonacci-Retracement der vorherigen Abwärtswelle fortsetzen konnte (siehe roter Pfeil im folgenden Chart).

Jetzt könnte man mit Blick auf die Kursentwicklung von Dow Jones und Nasdaq 100 mit einer Short-Position darauf setzen, dass auch der USD/JPY an dieser Marke im aktuellen ersten Anlauf abprallt (siehe vorgestrige Börse-Intern-Ausgabe). Das schien gestern bereits der Fall zu sein.

Da allerdings die am 19. März erwähnte Möglichkeit besteht, dass sich „die Kurserholung des USD/JPY fortsetzt und das Elliott-Wellen-Szenario der unregelmäßigen ABC-Korrektur weiter Form annimmt“ (siehe „USD/JPY: Das ABC-Szenario nimmt weiter Form an“), wäre auch ein solcher Trade riskant und spekulativ. Zumal womöglich lediglich die psychologisch wichtige Marke von 150 Yen den Kurs anzieht.

Grundsätzlich gilt aber weiterhin: kurzfristig long, längerfristig short. Kurzfristig läuft die erwartete Kurserholung, mit der das Elliott-Wellen-Szenario (noch) weiter Form annehmen könnte. Längerfristig ist mit Zinssenkungen der Fed sowie Zinsanhebungen der BoJ und durch den sich damit einengenden Zinsspread zugunsten des Yen mit einem fallenden USD/JPY zu rechnen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)